Der Ansatz Buy & Boost ist nicht am Reißbrett entstanden, sondern aus der praktischen Arbeit mit mittelständischen Unternehmen in 12 Projekten aus den vergangenen fünf Jahren. Entwickelt wurde er zunächst im Kontext von Private-Equity-Portfolios – dort, wo Zeit, Kapitaldisziplin und messbare Wertsteigerung besonders kritisch sind und bei Mittelstandsunternehmen, die auf technologiebasierte Innovation mit schnellem Markterfolg setzen.

Gleichzeitig zeigte sich in diesen Praxisprojekten, dass die zugrunde liegende Logik weit über Private Equity hinaus relevant ist. Auch viele Familienunternehmen stehen vor der Herausforderung, Innovationen schneller in den Markt zu bringen, ohne ihre Organisation zu überfordern oder hohe Risiken einzugehen. Buy & Boost adressiert genau dieses Spannungsfeld – unabhängig davon, ob Wachstum mit oder ohne Finanzinvestor erfolgt.

Private Equity steht heute vor einem Paradox

Noch nie war das Instrumentarium zur operativen Wertsteigerung so ausgereift – und noch nie war der Druck auf Zeit, Multiple Expansion und Exit-Story so hoch.

Buy & Improve, Buy & Build und professionelle Post-Merger-Integration sind im Markt etabliert. Parallel dazu haben viele PE-Organisationen dedizierte Value-Creation-Teams aufgebaut, die portfolioübergreifend Synergien identifizieren und realisieren sollen. Ergänzend werden in immer mehr Portfoliounternehmen M&A-Manager oder Corporate-Development-Funktionen installiert, um anorganisches Wachstum und Diversifikation systematisch voranzutreiben.

Gleichzeitig zeigt sich in der Praxis der Mittelstandsunternehmen ein bekanntes Spannungsfeld:

Viele Innovationsmanager treiben unternehmensintern Projekte voran, obwohl Start-ups oder spezialisierte Technologieunternehmen vergleichbare Lösungen bereits vollständig entwickelt haben. Interne Entwicklungsprozesse sind jedoch häufig langwierig, kapitalintensiv und organisatorisch komplex – und damit deutlich langsamer als die Integration externer, markterprobter Technologien.

Diese Beobachtung betrifft nicht nur PE-Portfolios, sondern in gleicher Weise unternehmerisch geprägte Familienunternehmen, die Innovation vorantreiben wollen, ohne ihre bestehende Organisation grundlegend umzubauen.

Genau aus dieser Spannung heraus ist der Ansatz Buy & Boost entstanden. Der Begriff wurde von Julian von der Neyen und Heiko Seif im Rahmen zahlreicher Praxisprojekte entwickelt und geprägt – als strukturierte Antwort auf die Frage, wie sich externe Technologiekompetenz schneller, risikoärmer und messbar wertsteigernd in mittelständischen Unternehmen nutzbar machen lässt.

Buy & Boost ergänzt – es ersetzt nicht

Buy & Boost ist kein Gegenentwurf zu Buy & Build, sondern dessen logische Beschleunigung.

Während Value-Creation-Teams auf Fonds-Ebene Synergien im Portfolio identifizieren, M&A-Manager anorganisches Wachstum strukturieren und Innovationsverantwortliche interne Initiativen vorantreiben, adressiert Buy & Boost einen zusätzlichen Hebel: den schnellen externen Wertbeitrag jenseits klassischer Akquisitionen und interner Entwicklungslogik.

Der Ansatz ist pragmatisch:

Statt Technologiekompetenz ausschließlich intern aufzubauen oder über Vollakquisitionen zu integrieren, werden passende externe Technologiepartner gezielt an Portfoliounternehmen angebunden – als Kooperation, Joint Venture oder selektive Beteiligung.

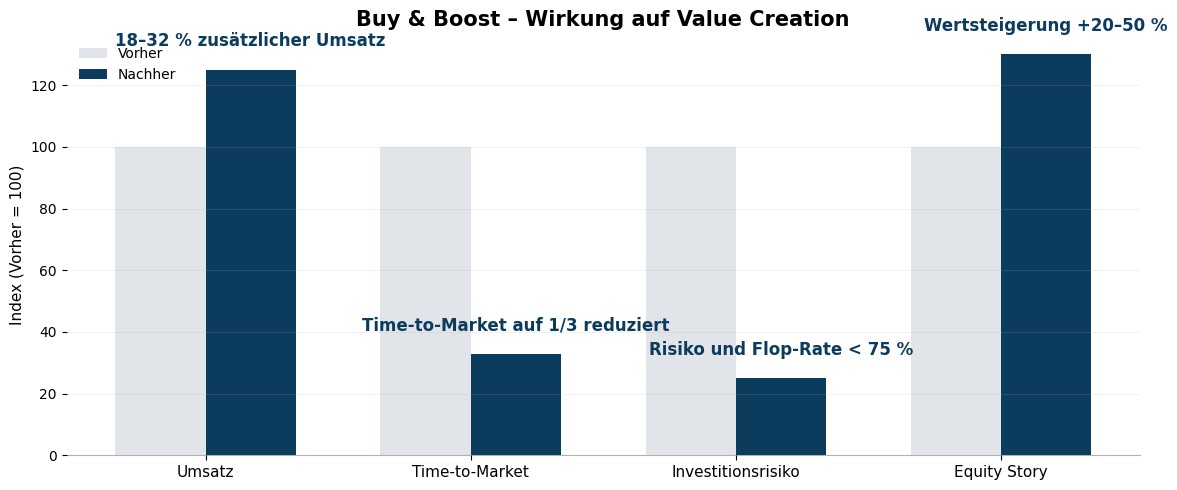

Der Fokus liegt auf messbarem Impact für horizontale und vertikale Markterweiterung, der sich in den 12 Projekten zeigt:

- zusätzlicher Umsatz zwischen +18 % und +32% bei 10 x mehr neue Optionen

- mehr Synergien unter den Portfoliounternehmen durch Mehrfachnutzung von Technologien, je nach PE-Portfolio profitieren zwischen 2 und 5 Unternehmen gleichzeitig

- eine glaubwürdige, zukunftsorientierte Equity Story, die bei Technologieunternehmen zu bis zu 50 %, bei Mittelstandsunternehmen bis zu 20 % und im PE-Portfolio bis zu 25 % Wertsteigerung führt

Geschwindigkeit als kritischer Erfolgsfaktor

Empirische Marktbeobachtungen zeigen, dass ein wesentlicher Teil der Wertschöpfung früh in der Haltedauer realisiert werden muss. Gleichzeitig binden klassische Buy-and-Build-Strategien erhebliche Managementkapazitäten – insbesondere bei parallelen Integrationen über mehrere Plattformen hinweg.

Buy & Boost setzt genau hier an:

- keine sofortige Akquisition,

- keine PMI-Risiken,

- keine frühe Kapitalbindung.

Neue Geschäftsfelder entstehen parallel zum Kerngeschäft, nicht durch Umbau bestehender Organisationen, sondern durch intelligente Ergänzung. Kooperationen können klein starten, iterativ wachsen und – wenn strategisch sinnvoll – zu Joint Ventures oder Übernahmen weiterentwickelt werden. Time-to-Market hat sich in den meisten Projekten auf 1/3 reduziert.

Buy & Boost als zusätzlicher Hebel für Value-Creation-Teams

Für Value-Creation-Teams auf Fonds-Ebene bietet Buy & Boost einen skalierbaren Mechanismus, um portfolioübergreifend technologische Synergien zu realisieren – ohne jedes Thema in ein klassisches M&A-Projekt oder ein internes Entwicklungsprogramm zu überführen.

Für M&A-Manager und Innovationsverantwortliche in den Portfoliounternehmen schafft Buy & Boost eine vorgelagerte Test- und Lernphase:

Technologien, Geschäftsmodelle und Partner können unter realen Marktbedingungen erprobt werden, bevor Kapital gebunden oder langfristige Organisationsentscheidungen getroffen werden. Der monetäre Aufwand (Höhe des Risikos) und das Investitionsrisiko (Flop-Rate) konnte in den Projekten auf deutlich unter 75% gesenkt werden.

Damit wird Buy & Boost zu einem risikominimierenden Speed-Layer über bestehenden Value-Creation-Strukturen.

Verbindung von PE-Logik, Unternehmertum und Technologie

Die Entwicklung von Buy & Boost ist eng mit der Arbeit von Alpha Build verknüpft. Als Geschäftsführer der Alpha Build GmbH verbinden Julian von der Neyen und Heiko Seif operative PE-Logik mit dem Zugang zu Technologie-Ökosystemen, Start-ups und Scale-ups.

Statt ausschließlich auf klassische M&A-Pfade oder interne Entwicklungsprogramme zu setzen, werden gezielte Partnerschaften mit externen Technologiepartnern aufgebaut – flexibel, skalierbar und wertorientiert.

Der Ansatz folgt drei Prinzipien:

- Flexibilität: vom Venture-Client-Projekt bis zum Joint Venture oder zur Beteiligung.

- Option statt Zwang: Kooperationen können vertieft werden – müssen es aber nicht.

- Skin in the Game: Beratung, Umsetzung und – wo sinnvoll – Co-Investments greifen ineinander.

Fazit: Kein Innovationsansatz, sondern ein Wertbeschleuniger

Buy & Boost ist kein weiterer Innovationsbegriff.

Es ist die Abkürzung zur schnellen Value Creation im Mittelstand – entstanden aus praktischer Erfahrung an der Schnittstelle von Private Equity, Unternehmertum und Technologie.

Buy & Boost ist kein PE-Spezialfall, sondern ein Mittelstandsmodell: für Private Equity und Familienunternehmen, die Innovation und Neugeschäft nicht managen, sondern schnell realisieren wollen.