Der Wunsch nach einer Welt, in der die Menschen mit ihresgleichen und der Natur immer pfleglicher umgehen, wird vermutlich von einer überwältigenden Mehrheit geteilt. Dabei fällt die bedeutsamste Rolle zur Gestaltung einer derartigen Welt bislang immer noch den staatlichen Systemen zu, die über das Rechtssystem und finanzielle Umverteilungen dafür sorgen, dass Gesellschaften ihre wirtschaftlichen und machtpolitischen Auseinandersetzungen friedlich lösen und sich lebenswerte Umweltbedingungen ergeben können.

Neben dem Staat waren Philanthropen immer ein zweites „Standbein“ zur Veränderung der Welt hin zum „Guten“. Sie nutzten ihren erarbeiteten und/oder ererbten finanziellen Überfluss dazu, Einrichtungen zu schaffen oder zu unterstützen, die für die Menschheit Förderliches tun (Gesundheit, Forschung etc.); oder sie engagierten sich für anderweitige gemeinwohlorientierte Maßnahmen.

In jüngster Zeit sind sich nun auch privatwirtschaftliche Unternehmen zunehmend bewusst, dass sie sich als Teil der globalen Gesellschaft auch deren Weiterentwicklung und Verbesserung zuwenden sollten. Natürlich ist das überwiegende Ziel ihrer Aktivitäten die Förderung ihrer ureigenen wirtschaftlichen Interessen, d.h. sie streben nach risikoadjustierten, marktgerechten Renditen.

Mehr und mehr Investoren widmen sich nun auch einer noch relativ jungen Form des Investierens, dem Impact Investing (IMPIN; Deutsch: wirkungsorientiertes Investieren), bei dem es nicht nur um die Erzielung eines monetären ROI geht, sondern auch um das Erreichen werteorientierter Ziele.

Betrachtet man erfolgreiche unternehmerische Tätigkeit im Hinblick auf verantwortliches Handeln in unserer globalen Welt, lassen sich zwei Perspektiven unterscheiden:

- Wozu setzen Unternehmen die erwirtschafteten Finanzmittel ein?

- Wie erwirtschaften Unternehmen ihren Erfolg?

Die erste Fragestellung untersucht Maßnahmen unternehmerischen Handelns, die nach dem angelsächsischen Diktum „Tue Gutes und rede darüber“ vorgenommen werden: Kultur- oder Sportsponsoring, philanthropische Aktivitäten wie die Einrichtung von Stipendien, Spenden, die Einrichtung von Stiftungen oder die direkte Umsetzung gesellschaftlich relevanter Projekte.

Die zweite Perspektive ist für unsere Fragestellung vorrangig. Wenn z. B. eine Stiftung ihr Vermögen in Aktien von Ölmultis anlegt und aus den Ausschüttungen die ökologischen, gesundheitlichen oder wirtschaftlichen Folgen von Ölkatastrophen bekämpft, kommt kein „Doing-well-Gefühl“ auf. Dazu müsste die Stiftung ihr Geld in Unternehmen investieren, deren Geschäftsmodelle mit dem eigentlichen Zweck der Stiftung vereinbar sind.

People, Planet and Profit

Der Wunsch, sein Geld nachhaltig, d.h. nützlich zur Förderung von „People, Planet and Profit“ einzusetzen, führt Investoren zunächst zur Exklusion von Zielunternehmen aus Branchen, die mit ihren persönlichen Werten und Weltanschauungen nicht kompatibel sind. Solches „Negative Screening“ wenden Investoren meist bei Kaufentscheidungen über Aktien oder Schuldverschreibungen an.

Dabei schließen sie Emittenten mit unerwünschten Aktivitäten aus ihrem Entscheidungsbereich aus. Das kann diverse Branchen (Waffen, Alkohol, Tabak, Öl etc.), Anwender bestimmter Verfahren (Tierversuche, Gentechnik etc.) oder Unternehmen mit Verstößen gegen religiöse oder ethische Vorstellungen (Abtreibung, Produkte aus Schweinefleisch, Nutzung von Kinderarbeit etc.) betreffen. Auch werden Investitionen in Ländern mit Diktaturen, Korruption, Anwendung der Todesstrafe, Nutzung von Nuklearenergie oder Nichtunterzeichnung von Abrüstungs- oder Umweltschutzabkommen vermieden.

Solche eher subjektiven Wertentscheidungen sind einerseits nicht immer eindeutig als nachhaltig zu bezeichnen und können andererseits durchaus negative Folgeerscheinungen in anderen Bereichen von Wirtschaft und Gesellschaft nach sich ziehen.

Bereits heute folgen zahlreiche Unternehmen weltweit den Maximen der klassischen Corporate Social Responsibility (CSR). Diese Unternehmen veröffentlichen in der Regel zusätzlich zu ihren Finanzergebnissen auch Berichte über ihre ESG-Aktivitäten (Environment Social Governance Information). Dies ermöglicht Investoren die Ausrichtung auf Socially Responsible Investments (SRIs).

Neue Auswahlmethoden für nachhaltig motivierte Investoren

Der Handlungsspielraum für nachhaltig motivierte Investoren erweitert sich im Rahmen des Impact Investing nun um zwei Auswahlmethoden:

Erstens ermöglicht die Existenz von Ratingverfahren zur Beurteilung der ESG-Aktivitäten von Unternehmen zunächst ein positives Screening im CSR-Universum. Für das Portfolio werden nur die Unternehmen ausgewählt, die die besten ESG-Ratings aufweisen, oder diejenigen, die in diversen Branchen mit unterschiedlichster Performance als die jeweils besten herausstechen (Best-in-Class-Ansatz).

Die zweite Methode wird als ESG-Integration bezeichnet und beschränkt sich bei der Analyse von Investmentzielen nun nicht mehr auf die Auswertung der Finanzberichterstattung, sondern bezieht das ESG-Reporting in die Entscheidungsfindung ein. Das setzt natürlich die Zugänglichkeit zu den benötigten Informationen voraus. ESG-Integration als Entscheidungsverfahren wird deshalb vor allem bei börsennotierten Gesellschaften angewendet.

Unternehmen, die „unter dem Strich“ der Erfolgsrechnung auch noch gesellschaftliches und umweltorientiertes Engagement verzeichnen, werden als „Triple Bottom Line Companies“ bezeichnet. Bewertet man solche Unternehmen durch Messung des Stroms künftiger Cashflows an den risikoadjustierten Kapitalkosten, werden ESG-Faktoren wie Stakeholder-Interessen, Preisgestaltung, Reputation, Arbeits- und Ressourceneinsatz, Finanzierung und Regelwerke der Corporate Governance gemäß ihren Auswirkungen auf künftige Cashflows ausgewertet und in die Bewertung des Unternehmens integriert.

Diverse Studien zeigen dabei übrigens, dass die Berücksichtigung von ESG-Faktoren die finanzielle Performance von Unternehmen über zusätzliche Kosten oder Einschränkungen in der Marktausnutzung nicht negativ beeinflusst.

Eingrenzung in der Auswahl der ESG-kompatiblen Investitionsmöglichkeiten

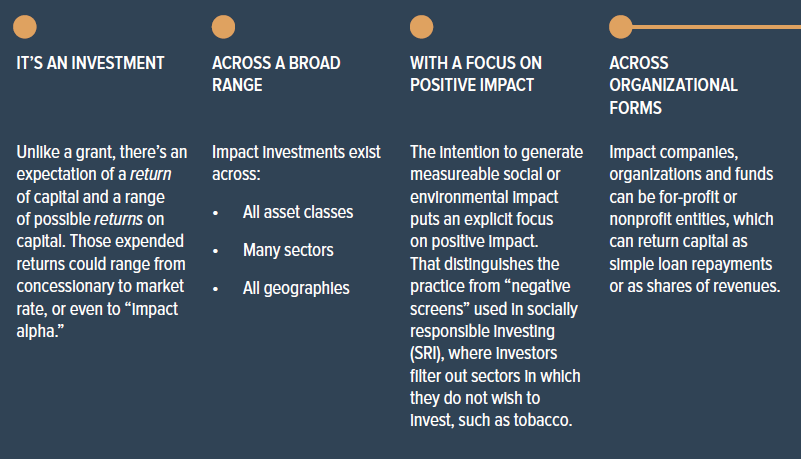

Seit 2007 bezeichnet nun der Begriff „Impact Investing“ (geprägt von der Rockefeller Foundation) eine weitere Eingrenzung in der Auswahl der ESG-kompatiblen Investitionsmöglichkeiten. Dazu schlägt das Global Impact Investing Network (GIIN), eine Non-Profit-Organisation zur Förderung von IMPIN, folgende Definition vor: „Impact Investments are investments made into companies, organizations, and funds with the intention to generate measurable social and environmental impact alongside a financial return.“

Von philanthropischen Aktivitäten grenzt sich IMPIN insofern ab, als dass der Rückfluss der eingesetzten Gelder inklusive einer Rendite erwartet wird. Gemeinsamkeiten liegen darin, dass manche philanthropischen Finanziers, zum Beispiel Stiftungen mit gemeinnützigen Zielen, ihre Unterstützung nicht generell als „verlorene“ Zuschüsse betrachten, sondern durchaus auch aus ihren Zielen Investments entsprechende marktübliche Renditen erwirtschaften wollen (Mission-related Investments) – oder aber auch nur zu Zugeständnissen bei der angestrebten Rendite bereit sind (Program-related Investments).

Philanthropische und IMPIN-Geldgeber suchen folglich nach Zielunternehmen, die sich ESG-Anforderungen unterwerfen, aber mindestens den Kapitaleinsatz zurückerstatten sollen. In Bezug auf die Rendite erwarten manche Kapitalgeber eine marktübliche Rendite (Non-concessionary Investors), andere sind hier zu Zugeständnissen bereit – auch zum Verzicht (Concessionary Investors).

Was IMPIN von den ESG-Auswahlverfahren maßgeblich unterscheidet, sind die Merkmale der „Intentionality“ und „Measurability“. Zielgruppe für IMPIN sind nicht Unternehmen, die neben ihrem Kerngeschäft auch noch ein wenig ESG-Ausrichtung demonstrieren, sondern Unternehmen, bei denen der gesellschaftliche und der Umwelteffekt Zwecke der Betätigung sind. Eine solche Wirkung erfordert Additionality, d.h. ohne die betreffende unternehmerische Initiative, also nur durch reines Marktgeschehen, würde die erwünschte Wirkung nicht eintreten. Damit die beabsichtigte Wirkung auch überprüfbar ist, muss der Effekt messbar sein und entsprechend vom Unternehmen eine Messung aktiv angestrebt werden.

Natürlich existieren vielfältige Probleme bei einem Engagement in IMPIN: Welche Unternehmen streben wirklich proaktiv die gewünschten gesellschaftlichen Wirkungen an und wie findet man sie? Wie findet die Messung der „Impacts“ statt und wie zuverlässig ist sie? Welche Institutionen und Intermediäre unterstützen das Investment bei Auswahl, Überwachung und Messung und wie verlässlich ist deren Instrumentarium?

Vor allem in den USA, aber auch in Europa hat sich eine Infrastruktur an Organisationen herausgebildet, die Investoren unterstützen. Im demnächst folgenden zweiten Teil des Beitrags soll diese Infrastruktur skizziert werden.

Quellen:

- Berrisford, C.: To integrate or to exclude. Approaches to sustainable investing. UBS (2015)

- Brest, P., Born, K.: Unpacking the Impact in Impact Investment. Stanford Social Innovation Report (2013)

- Drexler, M., Noble, A.: Charting the Course: How Mainstream Investors can Design Visionary and Pragmatic Impact Investing Strategies. World Economic Forum (2014)

- Greene, S.: A Short Guide to Impact Investing. The Case Foundation (2015)

- Petrick, S., Birnbaum, J.: Social Impact Investing in Deutschland. Marktbericht 2016. Kann das Momentum zum Aufbruch genutzt werden? Bertelsmann-Stiftung (2016)